- Что делать со счетами-фактурами?

- На каких основаниях субъекты могут быть освобождены от уплаты ндс

- Как воспользоваться правом на освобождение?

- Как отказаться от освобождения от ндс

- Как отказаться от применения освобождения?

- Как подготовиться к освобождению

- Как подтвердить соблюдение условий освобождения?

- Как продлить освобождение от ндс

- Как работать с ндс в период освобождения

- Как рассчитать выручку?

- Когда не применяется освобождение от ндс?

- Кто имеет право на освобождение от ндс

- Кто имеет право на освобождение

- Кто может получить освобождение от ндс?

- Образец заявления об отказе от освобождения от ндс

- Обязанности налогоплательщика, освобожденного от ндс

- По статье 149 нк рф

- Порядок оформления освобождения

- Резюме

- Срок освобождения от ндс

Что делать со счетами-фактурами?

Счета-фактуры продолжаем выставлять, но делаем пометку «Без налога (НДС)». Такие счета-фактуры регистрируются в Книге продаж. По истечении 12 месяцев освобождения выписку из книги Продаж необходимо предоставить в ИФНС.

Счета-фактуры на полученные авансы не составляются и в Книге продаж суммы не указываются.

На каких основаниях субъекты могут быть освобождены от уплаты ндс

Каждый субъект хозяйственной деятельности, будь то организация или ИП, обязаны в процессе своей работы начислять НДС на производимые ими товары и оказываемые услуги (ст. 143 НК РФ). Но положениями ст. 145 НК РФ допускается возможность освобождения от НДС, если общая сумма выручки меньше 2 000 000 руб. за минусом косвенных налогов за 3 прошедших месяца.

Подробнее о праве освобождения от НДС см. в материале «Ст. 145 НК РФ 2022: (вопросы и ответы)».

Если экономическим субъектом принято решение воспользоваться правом освобождения от НДС, следует уведомить о своем намерении органы ФНС. Уведомление с подтверждающими документами предоставляют как лично, так и по почте. При этом не стоит дожидаться ответа от налоговиков, так как при подаче документов налогоплательщик уже заявляет о своем праве на освобождение.

Подробнее о том, как начать работать на новых условиях, читайте в материале «Как начать применять освобождение от НДС».

В некоторых случаях освобождение от НДС предусмотрено сразу после смены налогового режима, произошедшего в связи с изменившимися обстоятельствами. Так, чиновники высказали одобрение на получение освобождения предпринимателям, ранее работавшим с применением патента. Читайте об этом в материале «ИП, слетевший с патента, может сразу освободиться от НДС».

Ранее принятые к вычету в соответствии со ст. 171 и 172 суммы налога до начала освобождения от НДС требуется восстановить и перечислить в бюджет. Сделать это необходимо непосредственно перед использованием полученного права или в том же налоговом периоде, если освобождение от НДС произошло во 2-м или 3-м месяце квартала.

Подробнее о процедуре восстановления налога читайте в статье «С 2022 года некоторые «освобожденцы» смогут восстанавливать НДС на квартал позже».

При форс-мажорных обстоятельствах, когда налогоплательщик узнает о неправомерности нахождения на УСН, ЕНВД или другой льготной системе налогообложения, ему грозит удержание суммы НДС, которая могла быть начислена за этот период времени. Однако данного обстоятельства можно попробовать избежать.

Оказание посреднических услуг признается объектом налогообложения НДС. Но при этом существуют и исключения, при которых посредники также имеют право воспользоваться освобождением от НДС. Случаи, при которых допускается подобное право, перечислены в материале «Какие услуги посредника не облагаются НДС».

Некоторые операции получают освобождение от НДС только при наличии определенных условий. Так, реализация продуктов интеллектуальной деятельности не облагается налогом лишь при наличии лицензионного договора. Позиция чиновников по этому поводу отражена в материале «Можно ли не платить НДС при передаче прав на использование программного обеспечения без лицензионного договора?».

В каких случаях передача прав на программное обеспечение не облагается НДС, рассмотрено также в материалах:

Как воспользоваться правом на освобождение?

Применять освобождение возможно начать с первого числа любого месяца. Для этого не позднее 20-го числа месяца, с которого применяется освобождение необходимо предоставить в ИФНС:

- Уведомление «Об использовании права на освобождение от исполнения обязанностей налогоплательщика, связанных с исчислением и уплатой НДС»;

- Выписку из бухгалтерского баланса и/или отчета о прибылях и убытках (организации) или выписку из книги учета доходов и расходов (ИП);

- Выписку из книги продаж.

Также необходимо восстановить НДС с остаточной стоимости основных средств (нематериальных активов) и со стоимости материально-производственных запасов, которые до начала применения освобождения не были использованы в операциях, облагаемых НДС.

Как отказаться от освобождения от ндс

Если вам выгодно вернуться к уплате НДС, то от освобождения вы сможете добровольно отказаться только через год после получения этой льготы (п. 4 ст. 145 НК РФ). Даже если вы станете выставлять счета-фактуры покупателям с выделенным НДС, к вычету его принять все равно будет нельзя.

Если же случилось превышение лимита по выручке, вы теряете освобождение вынужденно — с того месяца, когда выручка “пробила” лимит (п. 5 ст. 145 НК РФ, Письмо Минфина от 06.05.2022 № 03-07-14/32).

Как отказаться от применения освобождения?

Чтобы отказаться от применения освобождения необходимо направить Уведомление об отказе от использования данного права по истечение 12 месяцев.

Налогоплательщик не вправе вернуться к общему порядку исчисления НДС в течение 12 календарных месяцев с начала применения освобождения.

Подписывайтесь. В следующих постах разберем еще несколько десятков способов законной оптимизации налогов.

Как подготовиться к освобождению

Восстановите в бухучете НДС, который вы уже приняли к вычету по активам, материальным и нематериальным, и по основным средствам с остаточной стоимости. Сделайте это в налоговом периоде, который предшествует освобождению.

В период освобождения нельзя принять к вычету НДС, уплаченный с авансов. Но можно оформить к возврату уплаченный “авансовый” НДС, если договоритесь с клиентами. Если договориться не удастся, выставляйте при отгрузке счет-фактуру с выделенным НДС.

Как подтвердить соблюдение условий освобождения?

До 20 числа месяца, следующего за 12-м месяцем применения освобождения, в ИФНС необходимо предоставить:

Документы, подтверждающие, что в течение 12 месяцев выручка была в пределах 2.000.000 руб. за каждые 3 последовательных календарных месяца (выписку из бухгалтерского баланса / отчета о прибылях и убытках и книги продаж);

Уведомление о продлении использования права на освобождение в течение последующих 12 календарных месяцев или об отказе от использования данного права.

Как продлить освобождение от ндс

Освобождение длится календарный год — если вы не нарушаете лимит по выручке. После “свободного” периода лучше подать такой же пакет документов в налоговую, чтобы продлить освобождение, если вам это все еще нужно. Это делается точно так же, до 20 числа месяца, в котором хотите возобновить свое право на освобождение.

Налоговая проверит по вашим документам, не было ли нарушения лимитов за весь прошедший год и предшествующие ему 2 месяца. Если условия соблюдаются, вам продлят освобождение. Если окажется, что в какой-то период лимит был нарушен, вам доначислят НДС с того месяца, в котором произошло превышение.

Как работать с ндс в период освобождения

В период освобождения не нужно рассчитывать и платить НДС по внутренним операциям. Входной НДС от поставщиков включайте в стоимость купленных и оплаченных товаров и услуг.

Выставляйте счета-фактуры с пометкой “Без НДС” и регистрируйте их в книге продаж. Не составляйте счета-фактуры на авансы и не указывайте суммы в Книге продаж. Через год после начала освобождения вы предоставите выписку из книги в налоговую. Книгу покупок вести не нужно: ее ведут для расчета вычетов, но при освобождении от НДС вы не делаете вычеты.

Декларацию по НДС сдавать не нужно весь период освобождения. Тут есть нюансы:

- если вы свободны от НДС с начала квартала, включите восстановленный НДС в декларацию за последний квартал перед освобождением;

- если вы свободны от НДС со второго-третьего месяца в квартале, сдайте декларацию за квартал по общим правилам и отразите в ней операции от начала квартала до начала освобождения, также включите в нее восстановленный НДС.

Веб-сервис Контур.Бухгалтерия рассчитает НДС, поможет подготовиться к освобождению и работать без НДС или же с ним. Сервис рассчитает налог, и даст советы по снижению суммы легальными методами. В нем легко вести учет, начислять зарплату, сдавать отчетность через интернет и пользоваться другими инструментами для бухгалтера и директора. Всем новичкам мы даем две недели бесплатной работы.

Как рассчитать выручку?

Для целей расчета и контроля выручки применяются правила:

Правило 1. Контролируем размер выручки

Право на освобождение теряется с 1-го числа месяца в котором выручка превысит 2.000.000 руб.

Пример

Компания «К» применяет освобождение от НДС с 1 мая. Контролировать выручку необходимо за:

- Май, июнь, июль

- Июнь, июль, август

- Август, сентябрь, октябрь

- И т.д.

Правило 2. Выручка считается по данным бухгалтерского учета

Правило 3. Принимаем во внимание нюансы расчета

- Выручка считается без НДС;

- Авансы в расчете не учитываются.

Правило 4. В расчете участвует только выручка, которая облагается НДС

Согласно пп.3,4 Постановления Пленума ВАС от 30.05.2022 № 33 поступления по операциям, не облагаемым НДС, не учитываются в выручке.

Не облагаются НДС поступления:

- От деятельности, в отношении которой применяется ЕНВД или ПСН;

- От операций, которые освобождены от обложения НДС на основании ст.149 НК РФ;

- От операций, которые не признаются объектом обложения НДС на основании ст.146 НК РФ;

- От продажи товаров (работ, услуг), местом реализации которых не признается территория РФ.

Когда не применяется освобождение от ндс?

- При импорте товаров;

- Лицами, реализующими подакцизные товары без ведения раздельного учета.

Кто имеет право на освобождение от ндс

Право на освобождение от НДС в 2022 году имеют следующие участники/организации:

- предприятия и ИП в соответствии со ст. 145 НК РФ;

- участники проекта «Сколково» – ст. 145.1 НК РФ;

- если осуществляется реализации отдельных товаров/услуг – ст. 149 НК РФ.

Кто имеет право на освобождение

Условия освобождения от НДС описаны в ст. 145 НК РФ. Новая компания или ИП, которые планируют работать на ОСНО, не могут сразу получить освобождение. Для этого им придется работать хотя бы 3 месяца подряд и показать объем выручки без НДС за этот период меньше 2 млн рублей. Суммируется выручка за три предыдущих календарных месяца подряд: например, август, сентябрь, октябрь.

Если компания получит освобождение, а уровень выручки за три месяца подряд превысит 2 млн рублей, придется снова платить НДС. Освобождение теряется с начала того месяца, в котором выручка превысила лимит.

Также налогоплательщик не должен выступать налоговым агентом или заниматься импортом. А если он торгует подакцизными товарами, придется вести раздельный учет, потому что такие товары не освобождаются от НДС.

Таким образом, право на освобождение от НДС имеют:

- компании и ИП старше 3 месяцев;

- с выручкой без НДС не больше 2 млн рублей за три месяца подряд;

- без импорта и роли налогового агента, с раздельным учетом, если есть подакцизные товары.

Кто может получить освобождение от ндс?

Компании и ИП на ОСНО, у которых общая сумма выручки за 3 предшествующих календарных месяца не превысила 2.000.000 руб. без учета НДС.

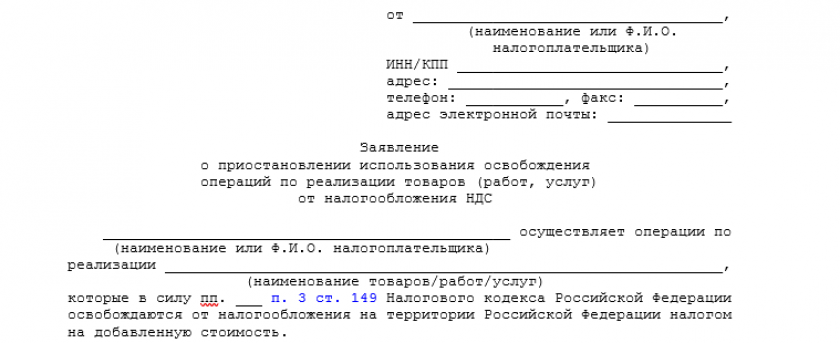

Образец заявления об отказе от освобождения от ндс

Если вы считаете, что вам невыгодно пользоваться льготой по НДС, можете отказаться от освобождения. Такой отказ возможен в отношении операций, перечисленных в п. 3 ст. 149 НК РФ.

Перечень освобожденных от НДС операций вы найдете в этой статье.

В основном от льготы отказываются, чтобы иметь возможность брать “входной” НДС к вычету.

Чтобы перейти на уплату НДС, нужно подать в налоговую соответствующее заявление. Срок подачи — не позднее 1-го числа того квартала, с которого вы решили отказаться от льготы.

Форма заявления официально не утверждена, поэтому составляйте его в свободной форме. Скачать бланк заявления можно бесплатно, кликнув по картинке ниже:

Заявление об отказе от освобождения от НДС

Заявление об отказе от освобождения от НДС

На какой срок возможен отказ от освобождения, узнайте в готовом решении от КонсультантПлюс. Пробный доступ к системе можно получить бесплатно.

Обязанности налогоплательщика, освобожденного от ндс

Уведомив ИФНС о своем праве на освобождение от НДС, предприниматель или организация не теряют статус налогоплательщика НДС. Они получают право не перечислять налог в бюджет в течение некоторого времени. Кроме того, отпадает необходимость и в предоставлении декларации по налогу (если НДС не был указан в документах, предоставляемых покупателям).

Подробнее об отчетности в подобной ситуации изложено в материале «Сдавать ли декларацию по НДС «освобожденцу»?».

Предоставлять в налоговые органы прочие документы, подтверждающие право субъекта на освобождение от НДС, необязательно, однако необходимо иметь их в наличии для предъявления фискалам по требованию. Об этом подробнее можно прочитать в материале «Подавать регистрационные удостоверения с декларацией не обязательно».

И хотя в результате освобождения от НДС предприятия и ИП получают возможность не перечислять налог в бюджет в течение некоторого времени, обязанность выписывать счета-фактуры контрагентам сохраняется. Субъекты, получившие освобождение от НДС, в качестве ставки налога в этих документах прописывают: «Без НДС». Сама итоговая сумма в счете-фактуре также не включает в себя налог.

Когда возникает, а когда не возникает необходимость прописывать НДС в документах, вы узнаете из материала «В каких случаях указывается стоимость с и без НДС?».

Освобождение от НДС может быть выгодной привилегией, однако с ним связано очень много нюансов и сложных неоднозначных вопросов. Разобраться с ними вам помогут актуальные, постоянно обновляющиеся материалы нашей рубрики «Освобождение от НДС».

По статье 149 нк рф

Согласно ст. 149 НК РФ от налога на добавленную стоимость освобождаются ИП и предприятия по производимым операциям. То есть в учет принимается не сфера деятельности, а исключительно действия (операции), к которым относятся:

- реализация отечественной и зарубежной медицинской продукции/услуг, которая попадает в утвержденный перечень по пп. 1 пп. 2 п. 2 ст. 149 НК РФ;

- продажа ценных бумаг и долей в уставном капитале организаций;

- реализация исключительного права на интеллектуальную собственность на основании лицензии, изобретения, программы ЭВМ и прочее;

- совершение банковских операций, а также займы под проценты и прочее.

При перевозке пассажиров ж/д транспортом пригородного направления, освобождение от НДС не применяется до 01.01.2030 года. Согласно ФЗ от 06.04.2022 N 83-ФЗ, данные услуги имеют налоговую ставку 0%.

В отношении каких сделок применяется отказ от освобождения по уплате НДС в 2022 году:

- всех производимых предпринимателем операций;

- отдельных – например, по акцизным товарам;

- по одной сделке.

Срок отказа по одному заявлению – минимум 1 год. Уведомление по реализации права на освобождение от НДС не требуется.

Порядок оформления освобождения

Право на освобождение от НДС реализуется посредством уведомления органов ФНС в установленном порядке. Для этого составляется документ по форме, утвержденной приказом МНС РФ от 04.07.2002 № БГ-3-03/342, который следует отправить в налоговую до 20-го числа месяца, следующего за месяцем принятия решения.

О последовательности действий в этой ситуации читайте в материале «Как получить освобождение от уплаты НДС в 2022-2020 году?».

После передачи документов, подтверждающих возможность освобождения от уплаты по НДС, заявитель не вправе отказаться от него на протяжении 12 месяцев. Исключение составляют случаи, когда налогоплательщиками было утрачено подобное право, например в связи с ростом выручки или случаями продажи подакцизной продукции.

О дальнейших действиях субъектов читайте в материале «Сообщите налоговой о своем решении ― продлить право на освобождение от НДС или отказаться от него».

При определенных обстоятельствах реализовать право на освобождение от НДС некоторых операций невыгодно для самого экономического субъекта. При осуществлении конкретных видов деятельности законодательство предусматривает только необлагаемые налогом операции.

Каждая организация вправе самостоятельно решать, стоит ли получать освобождение от НДС. Ведь при этом потребуется восстановить налог, ранее принятый к вычету. При наличии основных средств с высокой остаточной стоимостью процедура по освобождению от НДС может быть крайне невыгодна. К тому же сумму восстановленного налога необходимо будет перечислить в бюджет.

Уведомить органы ФНС об отказе от права на освобождение от НДС в 2022 году можно в произвольной форме, пример которой имеется в материале «Образец уведомления об отказе от использования права на освобождение».

Резюме

Налоговым кодексом РФ предусмотрено 2 варианта освобождения от НДС:

- исключение обязанностей по НДС – ст. 145 НК РФ, что требует уведомления налоговых органов по установленной форме;

- снятие обязательств по НДС на отдельные операции – ст. 149 НК РФ может использоваться без уведомления налоговой инспекции, но с обязательным соблюдением установленных условий реализации права.

При нарушении условий по НК РФ могут быть применены штрафные санкции и пени.

Невзирая на упрощенный вариант документооборота в 2022 году, плательщик обязан вести журнал регистрации счет-фактур. Это относится к входящим документам в компаниях на ЕНДВ и УСНО. Также освобожденные от НДС предприниматели могут не отправлять декларации в электронном виде, а предоставить документ в бумажном варианте лично или через Почту России.

По нововведениям, касаемо с/х угодий, транспортных компаний и иных категорий предпринимателей, можно получить развернутую консультацию компетентных юристов нашей компании.

Срок освобождения от ндс

Вопрос многих налогоплательщиков – на какой срок действует освобождение от НДС в 2022 году. Наши юристы отвечают – действие по освобождению длится на протяжении 12 месяцев с начала подачи соответствующего уведомления в налоговую инспекцию.

При нарушении правил (высокая выручка, торговля подакцизными товарами), налог уплачивается в полном объеме с подачей декларации за весь период, без учета даты нарушений условий.

Также в случае нарушения установленных правил взимаются пени, рассчитать которые можно при помощи калькулятора на сайте ИФНС. Пени необходимо внести до подачи декларации, что позволит избежать штрафных санкций за неуплату НДС.